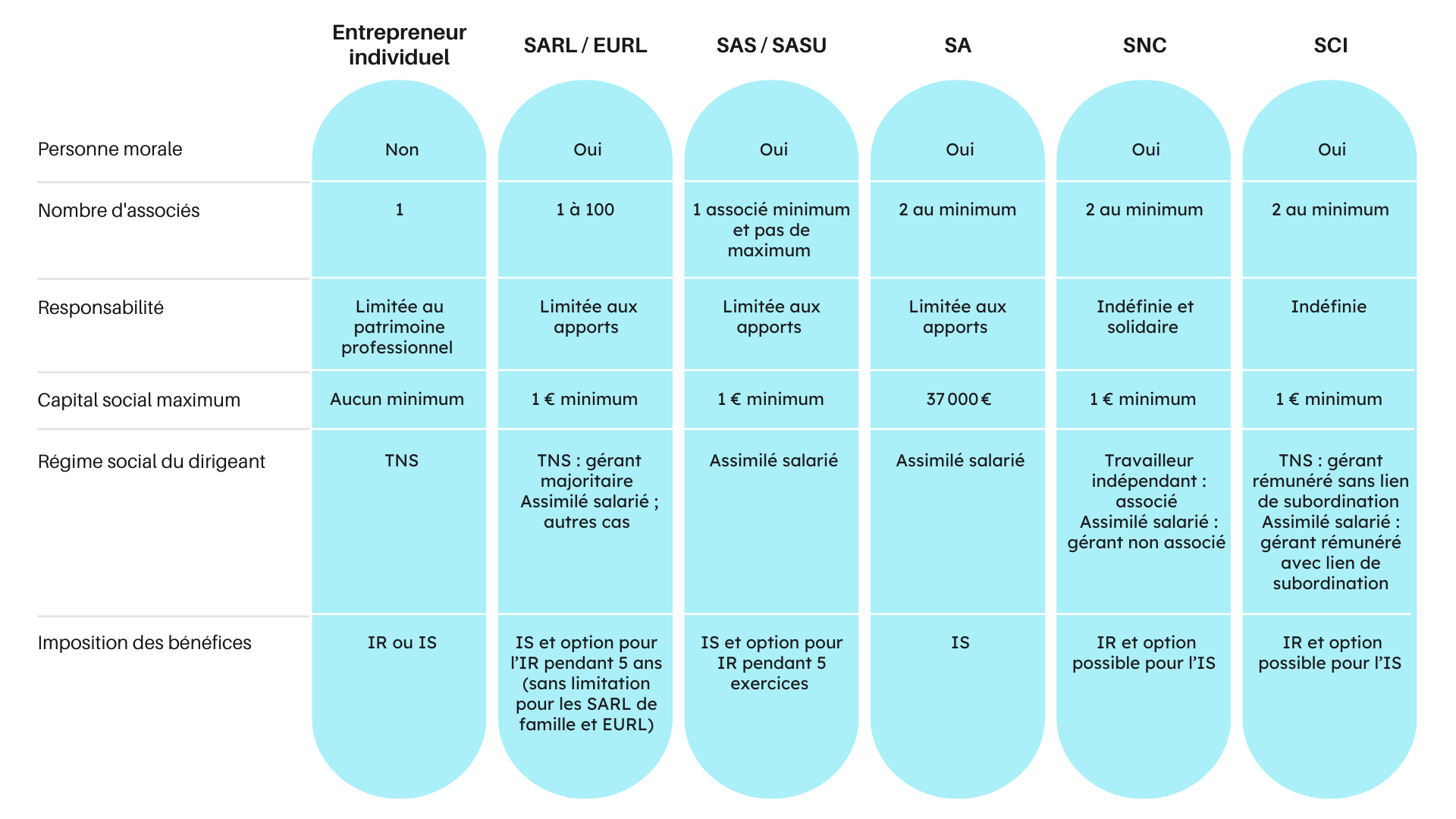

La forme juridique d’une entreprise définit son cadre légal, impactant la répartition des pouvoirs, la responsabilité des associés, le régime fiscal, social et de fonctionnement. Le choix doit correspondre au projet entrepreneurial, en tenant compte du nombre d’associés.

Les options pour un entrepreneur individuel incluent l’entreprise individuelle, l’EURL et la SASU. L’EIRL n’existe plus, offrant une protection du patrimoine automatique. Le régime micro-entreprise simplifie la gestion et les obligations comptables. Il est idéal pour les petits entrepreneurs ou les lancements d’activité.

La société unipersonnelle convient pour des activités à risque financier, avec des investissements importants ou un chiffre d’affaires élevé. Faites des mouvements de titres en ligne avec Axiocap pour une gestion facile.

1. La forme juridique d’une entreprise, c’est quoi ?

La forme juridique d’une entreprise désigne son cadre légal, c’est-à-dire les lois définissant son régime, notamment au niveau de :

- la répartition des pouvoirs ;

- la responsabilité des associés ;

- le régime fiscal applicable ;

- le régime social du dirigeant ;

- les règles de fonctionnement.

Par exemple, une société anonyme (SA) a un régime très encadré par la loi alors que la société par actions simplifiée (SAS) laisse place à la liberté contractuelle.

Le choix de la forme juridique de votre entreprise doit donc correspondre à votre projet entrepreneurial.

Le premier critère à prendre en compte est le nombre d’associés. En effet, il existe des formes d’exercice à associé unique et d’autres pour une pluralité d’associés.

2. Quelles sont les formes juridiques à associé unique ?

Lorsque vous vous lancez seul dans un projet de création d’entreprise, vous disposez de trois options :

- devenir entrepreneur individuel, c’est-à-dire exercer en votre nom propre, sans constitution d’une personne morale ;

- créer une entreprise unipersonnelle à responsabilité limitée (EURL) dérivée de la société à responsabilité limitée (SARL) ;

- créer une société par actions simplifiée unipersonnelle (SASU) dérivée de la SAS.

Devenir entrepreneur individuel

L’entreprise individuelle permet d’exercer une activité professionnelle en nom propre, c’est-à-dire sans création d’une nouvelle personne juridique séparée de l’entrepreneur.

C’est souvent le statut privilégié par les freelances, pour les activités nécessitant peu d’investissement et/ou de personnel et pour les lancements d’activité.

[[start_astuce]]L’entreprise individuelle à responsabilité limitée (EIRL) n’existe plus. Dorénavant, tous les entrepreneurs individuels bénéficient de la protection de leur patrimoine personnel. Celui-ci est automatiquement séparé de leur patrimoine professionnel. [[end_astuce]]

L’entrepreneur individuel relève de l’impôt sur le revenu (IR), mais peut opter pour l’impôt sur les sociétés (IS).

Toutefois, vous avez la possibilité de prendre le régime de la micro-entreprise lorsque vous choisissez d’exercer en tant qu’entrepreneur individuel.

Vous profitez alors d’un régime micro-social et micro-fiscal simplifié. De plus, il bénéficie d’obligations comptables très allégées : seule la tenue d’un journal des recettes est obligatoire. Un registre des achats est également à avoir pour les commerçants auto-entrepreneurs.

Avec ce régime, vous êtes tenu de déclarer, tous les mois ou trimestres, votre chiffre d’affaires afin de payer vos cotisations sociales. Quant à votre imposition, elle sera au barème progressif de l’IR après applicable d’un abattement sur votre chiffre d’affaires. En effet, ce régime ne permet pas de déduire vos frais professionnels de vos recettes.

Il est possible d’opter pour le versement libératoire pour payer l’impôt en même temps que les cotisations sociales.

Ce régime est ouvert aux entrepreneurs qui réalisent moins de :

- 188 700 euros de chiffre d’affaires hors taxes (HT) annuel pour les activités de vente de marchandises et d’hébergement ;

- 77 700 euros de chiffre d’affaires HT annuel pour les prestations de services et les activités libérales.

Ce régime est idéal pour les petites entreprises ou lors d’un lancement d’activité.

[[start_attention]]L’EURL peut aussi prendre le régime de la micro-entreprise. [[end_attention]]

Savez-vous que vous pourrez gérer vos titres d’entreprise en ligne ? Axiocap vous permet d’effectuer vos mouvements de titres en ligne et d’exporter en un clic le registre des mouvements. Facile et rapide.

Choisir une société unipersonnelle

Contrairement à l’entreprise individuelle, une société unipersonnelle crée une personne morale. C’est donc la solution à privilégier lorsque l’activité professionnelle :

- présente un certain risque financier ;

- nécessite de lourds investissements ou le recrutement de salariés ;

- a un chiffre d’affaires important.

Il existe deux sociétés unipersonnelles : l’EURL et la SASU.

Choisir la société par actions simplifiée unipersonnelle (SASU), c’est profiter d’une grande liberté contractuelle comme avec la SAS. Les statuts définiront les règles de fonctionnement de l’entreprise. Elle est de base imposée à l’IS, mais peut opter pour l’IR pendant ses cinq premiers exercices.

Quant à l’EURL, elle vous fera bénéficier d’une plus grande sécurité juridique et d’un cadre légal. Contrairement à la SASU, elle relève de l’IR, mais peut choisir l’IS.

La plus grande différence entre l’EURL et la SASU tient au régime social de son dirigeant :

- le président d’une SASU suit le régime « assimilé salarié » ;

- le gérant associé unique d’une EURL est au régime des « travailleurs non salariés ».

[[start_astuce]]Le statut de travailleur non salarié (TNS) vous fait supporter moins de cotisations sociales. En contrepartie, vous bénéficiez d’une moins bonne protection sociale. [[end_astuce]]

Sachez que ces deux sociétés se transforment facilement en SARL et SAS si vous envisagez de vous associer par la suite.

3. Quelles sont les formes juridiques pour exercer à plusieurs associés ?

Lorsque vous créez une entreprise à plusieurs, vous êtes obligé de vous tourner vers la constitution d’une société. Vous disposez alors d’un vaste choix de formes juridiques. À savoir :

- la société civile (SC) et ses déclinaisons ;

- la société anonyme (SA) ;

- la société à responsabilité limitée (SARL) ;

- la société à actions simplifiée (SAS) ;

- la société en nom collectif (SNC) ;

- la société en commandite simple (SCS) ;

- la société en commandite par actions (SCA).

Pour choisir la forme de la société, vous devrez prendre en considération la nature de votre activité, le statut du dirigeant, la responsabilité des associés et le régime d’imposition des bénéfices.

[[start_astuce]]Auparavant, la loi imposait souvent un capital social minimum. Toutefois, seules les SA et les SCA doivent dorénavant avoir un capital minimum de 37 000 euros. [[end_astuce]]

Un des enjeux de la forme de la société est la responsabilité des associés. En effet, selon la forme juridique de l’entreprise, leur responsabilité pourra être limitée au montant des apports, illimitée et proportionnelle aux apports ou indéfinie et solidaire.

Par exemple, les SARL, SA et SAS offrent une responsabilité limitée au montant des apports. De ce fait, votre patrimoine personnel ne pourra pas être engagé en cas de difficultés de l’entreprise (sauf exceptions : par exemple si vous vous portez caution).

En revanche, les SC, SCS et SNC impliquent une responsabilité indéfinie et solidaire. Vous devez alors avoir conscience que votre patrimoine personnel sera engagé en cas de dettes professionnelles non réglées par la société. Les créanciers pourront se retourner contre vous pour obtenir le paiement.

[[start_astuce]]Tous les associés d’une SNC ont la qualité de commerçant. [[end_astuce]]

Un des autres points qui doit mériter votre attention est le régime social du dirigeant. Comme nous l’avons vu, il existe deux régimes : travailleur non salarié ou assimilé salarié. Le choix se fait en fonction de votre situation, notamment si vous exercez une autre activité à côté (et profitez déjà de la protection sociale du salarié).

Une fois ces deux éléments pris en compte, vous devrez considérer le régime fiscal de l’entreprise. Les sociétés de personnes dite « transparentes » relèvent de l’impôt sur le revenu. C’est le cas des SNC, SC et de la SARL de famille. Quant aux sociétés commerciales, elles sont soumises à l’impôt sur les sociétés. Toutefois, de nombreuses formes juridiques d’entreprise permettent d’opter pour l’une ou l’autre.

Le grande différence tient du fait qu’à l’IR, ce sont les associés qui sont directement redevables de l’impôt. Une partie du chiffre d’affaires réalisé par l’entreprise est imposée dans les revenus de chaque associé selon leur part dans la capital social. Au contraire, c’est la société qui paie l’IS. Dans ce cas, les associés percevront des dividendes et seront imposés sur ceux-ci avec un abattement de 40 %.

[[start_astuce]]Les SARL et les SAS sont les formes juridiques les plus utilisées. [[end_astuce]]

La SAS est choisie pour la grande liberté organisationnelle qu’elle offre. Ce sont les statuts qui vont définir les modalités de l’organisation du pouvoir dans la SAS : droit de vote, organes de direction, insertion d’une clause d’agrément (les associés doivent accepter l’éventuel acheteur lors d’une cession de parts), d’une clause d’exclusion (pour exclure un associé dans certains cas définis), etc.

Quant à la SARL, il s’agit d’une forme juridique d’entreprise très encadrée par la loi. Elle vous offre donc une grande sécurité et stabilité.

Une fois la société créée, vous serez dans l’obligation de tenir différents registres : registre des mouvements de titres, registre des délibérations et des décisions, registre d’associés… Axiocap a mis en place un service de gestion 100 % en ligne des registres légaux grâce à une plateforme totalement sécurisée.

4. La forme juridique d’une entreprise peut-elle lui être imposée ?

Oui, certaines activités imposent une forme juridique.

Par exemple, les professions judiciaires et juridiques (avocats, notaires, commissaires de justice, administrateurs et mandataires judiciaires, greffiers des tribunaux de commerce) devront obligatoirement se tourner vers la création d’une société d’exercice libéral (SEL) pour exercer leur activité à compter du 1er septembre 2024. La SEL peut prendre quatre formes différentes :

- la SELARL qui reprend le régime de la SARL ;

- la SELAS pour la SAS ;

- la SELAFA pour la SA ;

- la SELCA pour la SCA.

Toutefois, elles ont quelques particularités dans leur régime en raison des activités exercées par rapport aux formes classiques (SARL, SAS, SA, SCA).

[[start_attention]]Les professionnels libéraux peuvent également créer une entreprise individuelle, une société civile de moyens (SCM) et une société civile professionnelle (SCP). [[end_attention]]

Auparavant, ces professionnels avaient la possibilité de créer des sociétés commerciales traditionnelles pour exercer leur activité.

De plus, vous n’êtes pas autorisé à créer une SARL pour des activités dans le secteur de la banque et des assurances.

À l’inverse, la société civile immobilière (SCI) peut seulement avoir un objet social consistant à acquérir ou à gérer des biens immobiliers, sauf activité de marchand de biens.

Ça y est, vous avez choisi la forme juridique de votre entreprise ? Maintenant, il vous faut rédiger les statuts et réunir l’assemblée générale constitutive. Pour plus de simplicité, Axiocap vous permet de tenir vos assemblées générales en ligne avec mise en place d’une signature électronique et d’un vote électronique. Plus d’excuses pour ne pas participer !

5. Est-il possible de changer la forme juridique de son entreprise ?

Tout dépend de la forme juridique de votre entreprise.

Certains changements sont assez simples, notamment lorsque vous passez de l’EURL à la SARL ou de la SASU à la SAS puisqu’elles ont quasiment le même régime. Il vous suffira de modifier les statuts pour faire entrer de nouveaux associés.

En revanche, d’autres évolutions sont plus compliquées. Par exemple, lorsque vous souhaitez transformer votre micro-entreprise en société, vous devrez procéder à la radiation de la micro-entreprise et à la création d’une toute nouvelle entreprise sous la forme juridique voulue.

Axiocap conserve vos données sur des serveurs 100 % français et vous remet des preuves légales opposables en justice. Passez à la dématérialisation de vos démarches juridiques en toute sécurité.